Vous souhaitez acquérir les titres d'une société sans un engagement trop important de votre part? Le holding est fait pour vous. Montage financier assez complexe, le holding peut constituer pour vous un choix de premier ordre dans certains cas d'acquisitions de titres. Qu'est-ce que le holding ? Quels sont ses grands principes ? Ses avantages ainsi que ses inconvénients ?

Définition d'un holding

Le recours à un holding (société mère) a pour objectif principal le rachat des titres d'une entreprise visée (société fille).Il s'agit, grâce à une organisation en cascade, de conserver le contrôle d'une entreprise en multipliant les actionnaires intermédiaires. Un holding peut être une société civile ou une société de capitaux (SA, SARL, SNC...).

Les principes du montage

1) Le financement d'un holding

La création d'un holding et donc l'acquisition d'une entreprise cible est réalisée en partie au moyen d'un emprunt bancaire.

En effet, la relative complexité d'un tel projet incite les banques à ne pas financer totalement leur mise en place. L'autre partie du financement peut être couverte par le biais des fonds propres des actionnaires, ou par des fonds d'investissements extérieurs.

2) Une distribution de dividendes adaptée

Plusieurs éléments sont à prendre en compte dans la distribution des dividendes de la société fille à la holding.

Idéalement, les dividendes versés doivent pouvoir permettre au minimum de couvrir les mensualités de l'emprunt contracté.

Cependant, afin d'établir les dividendes à verser, il faut prendre en compte au sein de la société fille :

- Ses besoins de financement,

- Sa solidité financière (capacité d'autofinancement...),

- L'existence d'actionnaires minoritaires, qui doivent percevoir dans ce cas des dividendes calculés selon leur participation dans le capital.

Les avantages d'un holding

1) L'effet de levier juridique

La création d'un holding permet de limiter le coût de la prise de contrôle des actionnaires.

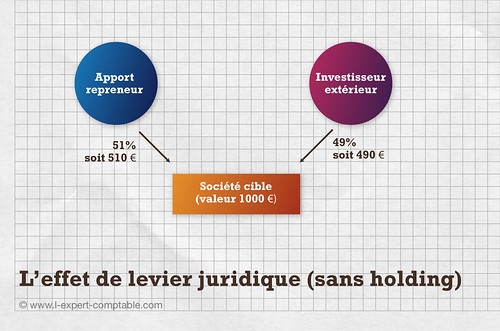

1.1) Sans Holding

Dans ce cas, l'effet de levier est inexistant. Si un repreneur souhaite racheter les titres d'une société afin d'en devenir actionnaire majoritaire, il devra apporter au moins 51% de la valeur de la société cible.

Si nous prenons un exemple d'une société cible d'une valeur de 1000 €, avec un investisseur extérieur, nous obtenons le schéma suivant :

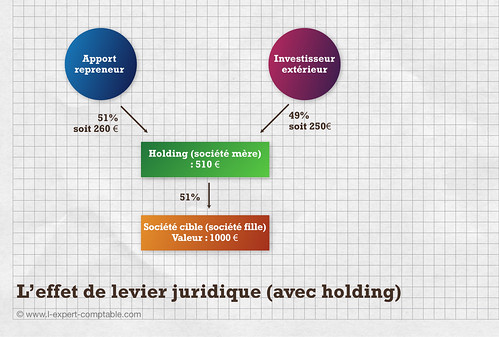

1.2) Avec création d'une holding

Le coût et le risque pour le repreneur diminuent considérablement. Son apport correspond désormais à 51% de l'apport qu'il aurait du réaliser sans holding, soit 51%*510=260€.

En utilisant l'exemple ci-dessus, nous obtenons l'effet de levier suivant :

2) La déduction du déficit fiscal

La déduction est possible mais uniquement dans le cas d'un holding rachetant au moins 95% d'une société cible, avec un engagement minimum de 5 ans.

La création d'un holding permet de bénéficier du régime de l'intégration fiscale. Cette intégration permet une compensation des frais financiers de l'emprunt avec le bénéfice de la société cible.

Le holding peut en effet imputer ces frais sur le résultat de la société rachetée, de manière à obtenir cette déductibilité fiscale.

3) Le régime mère-fille

Si un holding détient plus de 5% du capital d'une société rachetée, la distribution des dividendes entre cette dernière et le holding n'est imposée que pour 5% de son montant.

4) La déductibilité des intérêts d'emprunts

La mise en place d'un holding permet à un repreneur personne physique de déduire les intérêts d'emprunt consécutifs au rachat de la société cible.

5) Le remboursement de l'emprunt

Concernant les dividendes reversés par la société cible vers le holding, dans le cadre du remboursement des mensualités d'emprunt, ceux-ci supportent uniquement l'impôt sur les sociétés.

Les inconvénients d'un holding

1) Les coûts de structure

La création d'un ou plusieurs holdings favorise :

- Complexité de la structure globale,

- Coûts d'administration,

- Coûts liés aux impôts et aux particularités juridiques.

2) Le remboursement de la dette

Le remboursement de l'emprunt (contracté lors de l'achat de la société) dépend de la bonne santé financière de la société fille, et donc de sa capacité à verser des dividendes à la société mère. Dans le cas où la distribution de dividendes est impossible, ce sont les associés par leurs apports qui viendront couvrir le remboursement de l'emprunt.

3) L'impact sur la société fille

Le fait de verser des dividendes à la société mère va directement influer sur l'activité ainsi que sur la capacité d'autofinancement de la société fille.

Un holding peut constituer pour vous un montage financier très intéressant où les avantages fiscaux sont nombreux. Avant de vous lancer, pensez à préparer une étude de la cible et de sa solidité financière, synonyme de réussite de votre projet.