Les personnes physiques pour qui est exercée une activité ou qui contrôlent in fine une personne morale sont à considérer comme des bénéficiaires effectifs.

À ce titre, ils doivent obligatoirement faire l’objet d’une déclaration au RBE depuis le 1er août 2017.

Qu'est-ce que les bénéficiaires effectifs d'une société ?

Ce sont toutes les personnes qui :

Détiennent plus de 25 % du capital social ou des droits de vote au sein d’une société ;

Déterminent, grâce à leurs droits de vote, les décisions lors des assemblées générales de la société ;

Détiennent le pouvoir de nommer ou de révoquer la majorité des membres des organes d'administration, de direction ou de surveillance de la société.

À défaut de personne remplissant l’une de ces conditions, il s’agit du ou des représentant(s) légal(aux) de la société : Gérant(s), Président, Directeur(s) général(aux).

Que faire en cas de détention indirecte ?

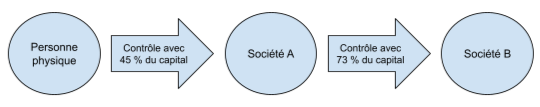

La détention indirecte consiste en ce que la personne physique soit titulaire d’un pouvoir de contrôle sur une société par le biais d’une autre société comme représenté sur le schéma suivant :

Si on doit déterminer les bénéficiaires effectifs de la Société B, il faut calculer le produit des participations détenues par la personne physique jusqu’à cette société :

Participation dans la Société B = 45 x 73 / 100 = 32,85 %

Ici, la personne physique est à considérer comme bénéficiaire effectif de la société B car le produit de ses participations est supérieur à 25 %.

Que faire en cas de démembrement, de location ou d’indivision des titres ?

En cas de location de titres, c’est le bailleur qui doit être déclaré comme bénéficiaire effectif. Le locataire doit l’être aussi lorsqu’il a le pouvoir de déterminer les décisions des assemblées générales auxquelles il participe.

Le même raisonnement est appliqué en cas de démembrement entre le nu-propriétaire et l’usufruitier.

En cas d’indivision, les indivisaires sont communément détenteurs des titres et il convient donc de tous les mentionnés en tant que bénéficiaires effectifs. Toutefois, il est préférable de mentionner leur qualité d’indivisaires dans un champ restant libre lors de la déclaration.

À quoi sert le RBE ?

Le dispositif est issu d’une directive européenne transposée en droit français dans le Code monétaire et financier et vise à lutter contre le blanchiment d’argent, le financement du terrorisme et la fraude fiscale.

Le RBE répertoriant l’identification des bénéficiaires physiques derrière chaque société établie en France, il doit permettre d’identifier plus facilement les montages juridiques complexes et les chaînes de financements impliqués dans des activités illégales.

Comment consulter et obtenir son RBE ?

Chaque déclarant a accès à l'entièreté des informations concernant sa société au RBE. En dehors de cette position de déclarant, il existe deux types d’accès au RBE : un accès restreint et un accès intégral.

L’accès restreint :

N’importe qui peut accéder au RBE sur le site Infogreffe depuis une recherche effectuée sur une société. Cependant les informations concernant les bénéficiaires effectifs qui sont rendues publiques se réduisent aux mentions suivantes :

Identité ;

Mois et année de naissance ;

Pays de résidence ;

Nationalité ;

Nature et proportion des actifs détenus justifiant du contrôle exercé sur la société.

L’accès intégral :

Cet accès est réservé aux professionnels en charge d’obligations de lutte anti blanchiment d’argent et contre le terrorisme ainsi qu’à certaines autorités (DGFiP, magistrats judiciaires, Douanes,..).

Les demandes d’accès intégral au RBE sont gérées par l’Institut National de la Propriété Industrielle (INPI).

Comment doit-on déclarer les bénéficiaires effectifs ?

Le formulaire M’BE :

Une déclaration initiale ou modificative au RBE doit se faire via le formulaire M’BE (Cerfa 16062*01) disponible via ce lien : Formulaire MBE. Ce formulaire doit être complété avec les informations permettant d’identifier la société et les bénéficiaires effectifs de cette dernière.

Afin de justifier du contrôle que chaque bénéficiaire effectif exerce sur la société, il doit également y être renseigné la date d’acquisition, la nature et la proportion (pourcentages exacts) des actifs et droits de vote qu’il détient.

À qui transmettre le formulaire ?

Le formulaire peut être transmis au Greffe du Tribunal de commerce compétent :

soit en ligne sur le site Infogreffe après avoir préalablement créé un compte sur ce dernier ;

soit par courrier adressé au service chargé de la gestion du RBE au sein du greffe.

Le formulaire peut également être transmis au CFE compétent ou sur le site Guichet-entreprise qui le transmettra à son tour au greffe.

Quand déclarer au RBE et pour quel coût ?

L’obligation de déclaration au RBE est entrée en vigueur le 1er août 2017 pour toute nouvelle création d’entreprise impliquant demande d’immatriculation au Registre du Commerce et des Sociétés (RSC).

Pour les autres personnes morales immatriculées avant cette date, la déclaration au RBE devait effective dans l’année suivant l’entrée en vigueur soit jusqu'au 1er août 2018.

Ensuite, pendant la vie de la société, tout acte impliquant une mise à jour du RBE doit faire l’objet d’une déclaration à déposer dans les 30 jours suivants l’acte.

À ce titre, on retrouve les principaux changements possibles concernant une société (dénomination sociale, siège social, forme juridique) et/ou un bénéficiaire effectif (cession de titres, modification des dirigeants, changement d’adresse).

Tarifs d’une déclaration au RBE seule :

48,77 € TTC pour les sociétés immatriculées avant le 1er août 2017 ;

22,74 € TTC pour les sociétés immatriculées à compter du 1er août 2017 ;

44,70 € TTC pour toute mise à jour des informations inscrites au RBE.

Tarifs d’une déclaration au RBE avec une autre formalité :

- 47,42 € TTC pour les sociétés immatriculées avant le 1er août 2017 ;

- 21,41 € TTC pour les sociétés immatriculées à compter du 1er août 2017 ;

- 43,35 € TTC pour toute mise à jour des informations inscrites au RBE.

En cas d'absence de dépôt au RBE : Les sanctions

Injonction sous astreinte de déclarer

D’office, sur requête du Procureur de la République ou de toute personne y ayant un intérêt, le Président du Tribunal de commerce compétent peut enjoindre à une société de déclarer ses bénéficiaires effectifs.

S’il l’estime nécessaire, cette injonction peut être assortie d’une astreinte jusqu’à ce que la situation soit régularisée.

Sanctions pénales :

La peine encourue pour l’absence de déclaration ou la déclaration d’informations inexactes est de 6 mois d’emprisonnement et 7 500 € d’amende. Cette infraction peut être imputée à la société et à son représentant légal (37 500 € d’amende si imputée à la société).

La société peut également être condamnée à de multiples peines prévues par le droit de la responsabilité pénale des sociétés.

La personne physique encourt également les peines de privation partielle des droits civils et civiques et d’interdiction de gérer prévues respectivement par le Code pénal et le Code de commerce.