Définition du Pacte Dutreil

Depuis 2005, le Pacte Dutreil permet de bénéficier d’une exonération partielle des droits de donation. Les modalités de ce pacte fiscal sont définies dans le Code général des impôts, aux articles 787 B et 787 C du CGI, qui prévoient une exonération de base imposable à hauteur de 75% de la valeur des parts ou actions de la société.

Si le donateur a moins de 70 ans, seule la donation en pleine propriété de l’entreprise, répondant aux conditions du pacte Dutreil, bénéficie d’une réduction des droits de donation de 50% (article 790 du Code Général des Impôts).

Conditions générales du Pacte Dutreil

Le Pacte Dutreil ne peut s’appliquer que si certaines conditions cumulatives sont respectées:

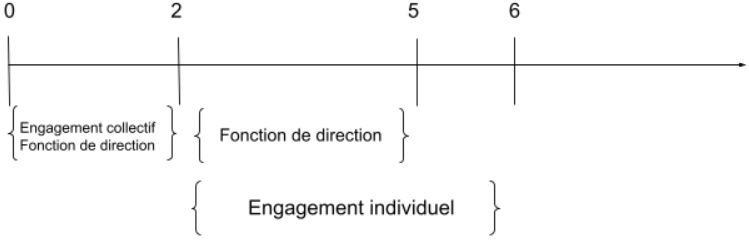

En premier lieu, les parts ou actions de la société cédée doivent faire l’objet d’un engagement collectif de conservation d’une durée minimale de deux ans pour assurer la stabilité du capital et favoriser sa pérennité. Cet acte devra être pris préalablement à la transmission par acte sous seing privé ou par acte authentique. C’est le donateur qui prend l’engagement collectif de conservation, on dit qu’il le prend pour lui et ses ayants cause à titre gratuit. L’engagement étant collectif, un autre associé de la société devra être signataire de l’acte. Une fois signé, l’acte doit être opposable à l’administration. Cet engagement doit ainsi être enregistré auprès du service des impôts. Enfin, les titres concernés doivent représenter au moins 10% des droits financiers et 20% des droits de vote s’il s’agit de sociétés cotées, et 17% des droits financiers et 34% des droits de vote pour les sociétés non cotées.

En second lieu, l’un des associés signataires doit obligatoirement exercer une fonction de direction pendant toute la durée de l’engagement collectif. Si la société est une société soumise à l’IS, il devra par exemple être gérant de la SARL, président du conseil d’administration, directeur général ou délégué, membre du directoire ou du conseil de surveillance de la SA ou SAS.

Troisièmement, les héritiers et donataires doivent prendre un engagement individuel de conservation des titres. Pour bénéficier du régime de faveur des donations, sa durée devra être de quatre ans, et devra être notifiée dans l’acte de donation. Cependant, l’engagement individuel de conservation commencera qu’une fois que l’engagement collectif pris en amont arrivera à son terme. L’engagement collectif pris par le donateur avant la donation doit être au minimum d’une durée de deux ans pour bénéficier du régime de faveur.

Quatrièmement, l’un des héritiers ou donataires devra exercer une fonction de dirigeant, pour les sociétés à l’IS, ou son activité principale, pour les sociétés de personnes, dans la société pendant trois ans, après la donation. Une attestation devra être délivrée tous les ans au service des impôts.

Cette attestation certifie que l’engagement individuel est respecté, et mentionne la personne exerçant son activité professionnelle ou une fonction de dirigeant de la société.

Enfin, la société doit avoir une activité libérale, commerciale, industrielle, artisanale, agricole ou libérale même durant la durée de l’engagement collectif ou individuel. Elle peut être française ou étrangère et soumise à l’impôt sur le revenu ou à l’impôt sur les sociétés. En revanche, les sociétés de gestion de patrimoine ne sont pas éligibles à l’exonération prévue par le pacte fiscal Dutreil : il s’agit principalement des Sociétés Civiles Immobilières.

La donation avec réserve d’usufruit est éligible pour cette exonération, seulement si l’usufruitier (le donateur) conserve uniquement dans la société un droit à la décision d'affectation des bénéfices. Avec cette précision, le démembrement dans le cadre d’une donation peut se révéler très judicieux en matière fiscale. En effet, cette technique bénéficie déjà d’une réduction d’assiette selon les règles du droit commun.

Chronologie du pacte Dutreil

Cas particuliers des engagements collectifs

Engagement collectif réputé acquis :

L’engagement collectif de conservation est réputé acquis, c’est à dire que la période de l’engagement individuel de conservation d’une durée de 4 ans s’ouvre directement, lorsque le défunt ou le donateur, seul ou avec son conjoint ou partenaire pacsé :

détient depuis 2 ans au moins le quota de titres requis (10% des droits financiers et 20% des droits de vote s’il s’agit de sociétés cotées, et 17% des droits financiers et 34% des droits de vote pour les sociétés non cotées)

exerce depuis 2 ans au moins son activité professionnelle principale s’il s’agit d’une société de personnes ou une fonction de direction selon s’il s’agit d’une société soumise à l’impôt sur les sociétés

Cet engagement collectif réputé acquis est ainsi bénéfique lorsque le décès du dirigeant intervient avant même la souscription de l’engagement collectif de conservation, car il offre la possibilité aux héritiers de bénéficier de l’application de l’abattement de 75% dès lors que les conditions sont remplies.

Engagement post-mortem :

Dans le cadre d’une succession, si aucun pacte Dutreil n’a été conclu avant le décès, un engagement collectif de conservation peut encore être fait dans les 6 mois du décès par un ou des héritiers ou légataires, entre eux ou avec d’autres associés, il s’agit d’un engagement post-mortem.

Avant la loi de Finances 2019, l’engagement réputé acquis ne s’appliquait pas en cas d’interposition d’une société holding entre la personne physique et la société d’exploitation.

Depuis l’entrée en vigueur de cette nouvelle loi, l’opération n’est plus remise en cause même si les titres de l’entreprise sont détenus par l’intermédiaire d’une société interposée, y compris une société holding passive.

Cas particuliers des holdings

Les règles sont différentes en fonction de la nature de la holding. Une holding peut être passive ou animatrice. Selon l’Administration fiscale, les holdings animatrices sont des sociétés qui participent activement à la conduite de la politique du groupe et au contrôle des filiales, en plus de la gestion d’un portefeuille de participations. Elles peuvent rendre à titre purement interne au groupe, des services administratifs, juridiques, comptables, financiers et immobiliers. Les holdings passives, en opposition aux sociétés holdings animatrices, ne font que gérer un portefeuille mobilier. Les titres de ces sociétés holdings sont exclus du dispositif Dutreil “en direct”.

S’il s’agit d’une holding passive, la société holding doit être signataire de l’engagement collectif de conservation et l’exonération est une exonération partielle qui ne porte que sur la valeur des droits sociaux de la société détenue directement par le redevable dans la limite de la fraction de la valeur de l’actif brut de celle-ci représentative de la participation directe ou indirecte ayant fait l’objet de l’engagement collectif.

S’il s’agit d’une holding animatrice, elle peut bénéficier du régime.

Application du Pacte Dutreil pour les entreprises individuelles

Le donateur d’une entreprise individuelle peut bénéficier également de l’exonération prévue par le pacte Dutreil. Ce dispositif peut permettre d’exonérer des droits de donation, 75% de la valeur des biens nécessaires à l’exploitation. Toutefois, il existe des divergences concernant les conditions à respecter.

Dans un premier temps, pour bénéficier de ce dispositif, l’entreprise doit être détenue depuis au moins 2 ans par le défunt ou le donateur. En revanche, cette condition ne s’applique que dans le cas d’acquisition à titre onéreux seulement. En effet, il n’y a pas de durée de détention requise si l’entreprise a été fondée par le donateur, ou a été transmise à titre gratuit.

Dans un deuxième temps, les donataires doivent prendre des engagements individuels vis-à-vis de l’entreprise :

Ils doivent s’engager à conserver les biens nécessaires à l’exploitation de l’entreprise pendant au moins 4 ans, à compter de la transmission à titre gratuit. Cet engagement individuel, pris par chacun des héritiers ou donataires, doit être mentionné dans la déclaration de succession ou dans l’acte de donation, pour lui et pour ses ayant cause à titre gratuit. L’administration fiscale ne remettra pas en cause l’exonération si le ou les donataires ont cédé ou remplacé de manière isolée une partie des biens de l’entreprise, notamment les stocks. Les donataires peuvent transmettre l’entreprise individuelle à titre gratuit, sans remettre en cause l’application de l’exonération, seulement si le bénéficiaire de cette donation est le descendant direct du donateur. Le descendant devra en revanche poursuivre les engagements individuels.

Enfin, l’un des héritiers ou des donataires de l’entreprise doit poursuivre effectivement l’exploitation pendant au moins 3 ans, et l’administration fiscale exige que le repreneur exerce son activité principale dans l’entreprise. Si l’entreprise individuelle se transforme en société durant ces cinq années, l’obligation de poursuite d’activité est exécutée dans la société créée.

En cas de non-respect de l’engagement de conservation des biens par un héritier ou un donataire, celui-ci devra acquitter le complément de droits de mutation à titre gratuit majoré de l’intérêt de retard.

Et en cas de non-respect de la poursuite de l’exploitation pendant trois ans, tous les héritiers ou donataires doivent acquitter le complément des droits et la majoration.

Exemple chiffré

M. X cède son entreprise à son fils M. Y. La valeur de son entreprise est de 400 000€.

Sans le Pacte Dutreil, la base imposable serait après l’abattement de droit commun de 100 000€ pour donation à un enfant, de 400 000 - 100 000 = 300 000€. Après application du barème de taxation, le montant des droits de donation serait de 58 194,35€.

Avec le Pacte Dutreil, la base imposable après l’abattement de 100 000€ et l’exonération de 75% serait de (400 000 - 100 000) * 0,25 = 75 000€. Après application du barème de taxation, le montant des droits de donation serait de 13 194,35€.

Le différentiel d’imposition serait ainsi de 45 000€.