Le statut d'auto-entrepreneur est un statut juridique qui permet aux entrepreneurs individuels de créer et de gérer leur entreprise de manière simple et flexible. Ces travailleurs indépendants démarrent leur activité sans avoir à se soucier des formalités administratives ou des charges sociales et fiscales.

Le statut d'auto-entrepreneur qu'est-ce que c'est ?

Le statut d’auto-entrepreneur correspond à une entreprise individuelle soumise au régime de la micro-entreprise sur le plan fiscal et le plan social. Le professionnel exerce son activité commerciale, artisanale ou libérale en tant que travailleur indépendant.

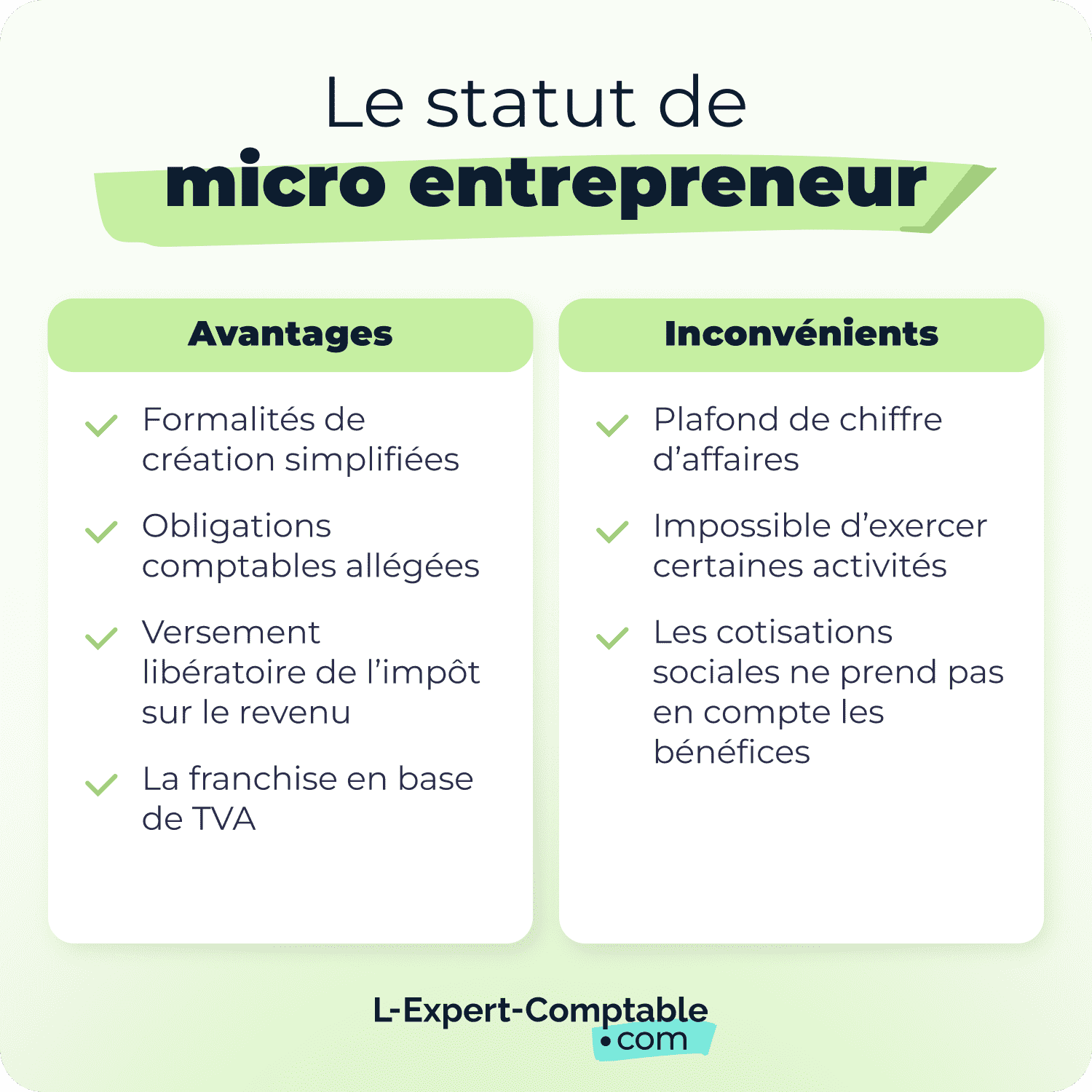

Quels sont les avantages et inconvénients du statut d’auto-entrepreneur ?

Les avantages

Le statut d’auto-entrepreneur présente de nombreux avantages par rapport aux formes juridiques d’entreprise classiques.

Des formalités de création simplifiées

La création d’une micro-entreprise est rapide. Aucune démarche contraignante, comme la rédaction des statuts, la constitution d’un capital social et la publication d’une annonce légale, n’est exigée. L’immatriculation en tant qu’entreprise individuelle n’entraîne pas de frais.

Des obligations comptables allégées

Un auto-entrepreneur doit déclarer son chiffre d’affaires auprès de l’URSSAF même si le montant est nul. De plus, il a l’obligation de tenir un livre de recettes (et un registre des achats s’il est commerçant). Il n’est pas tenu d’établir un bilan comptable ni un compte de résultat.

L’option pour le versement libératoire de l’impôt sur le revenu

L’auto-entrepreneur peut opter pour le versement libératoire de l’impôt sur le revenu si son revenu fiscal de référence ne dépasse pas un certain seuil et si son chiffre d’affaires n’excède pas les plafonds du régime de la micro-entreprise.

Cette option permet à l’entrepreneur de payer l’impôt sur le revenu et les cotisations sociales en même temps. Par conséquent, un taux d’impôt fixe est appliqué sur le chiffre d’affaires selon l’activité :

1 % pour les ventes de marchandises et les fournitures de logement ;

1,7 % pour les prestations de services ;

2,2 % pour les activités réalisant des bénéfices non commerciaux.

La franchise en base de TVA

La franchise en base de TVA (taxe sur la valeur ajoutée) permet à l’auto-entrepreneur d'être exonéré de TVA si le chiffre d’affaires n’excède pas 39 100 € pour les activités libérales et les prestations de services ou 101 000 € pour les activités commerciales. Par conséquent, il n’a aucune déclaration de TVA à réaliser. En contrepartie, il ne peut pas déduire cette taxe des achats.

Les inconvénients

Le principal inconvénient du statut d’auto-entrepreneur, c’est l’impossibilité de déduire les charges du bénéfice de l’entreprise en raison de l’abattement forfaitaire. Il faudrait que l’auto-entrepreneur sorte du régime de la micro-entreprise et demande à bénéficier du régime réel. Or, il perdrait tous ses avantages.

Il existe d’autres limites notables à ce statut :

Le plafond de chiffre d’affaires du régime doit être respecté.

Il est impossible d’exercer certaines activités.

Le calcul des cotisations sociales ne prend pas en compte les bénéfices réels de l’entreprise.

Quelles sont les aides pour devenir auto-entrepreneur ?

Les aides financières pour l'auto-entrepreneur

L’Acre : Aide à la création ou à la reprise d'une entreprise

L’aide à la création ou à la reprise d’une entreprise (Acre) est une exonération de 50 % sur les cotisations sociales pendant la première année d’exercice.

Afin de profiter de l’Acre, l’auto-entrepreneur doit respecter les conditions d’éligibilité et effectuer une demande à l’URSSAF lors de la création de l’entreprise individuelle.

L’Arce : Aide à la reprise ou à la création d'entreprise

L’aide à la reprise ou à la création d’entreprise (Arce) de France Travail (anciennement Pôle emploi) consiste à verser 60 % du montant de l’allocation chômage restant au bénéficiaire au moment de la création ou reprise de son entreprise.

L’Arce est attribuée si l’auto-entrepreneur est un salarié privé d’emploi de manière involontaire (démission légitime, rupture conventionnelle ou licenciement économique), ayant déjà bénéficié de l’Arce et s’il est un demandeur d’emploi créant ou reprenant une entreprise.

Attention, il n’est pas possible de cumuler le chômage et l’Arce.

L’ARE : Allocation d’aide au retour à l’emploi

L’allocation d’aide au retour à l’emploi (ARE) est versée à l’auto-entrepreneur s’il respecte les conditions suivantes :

- Être demandeur d’emploi :

- Avoir été privé d’emploi involontairement ;

- Avoir travaillé au moins six mois durant les 24 derniers mois.

Le cumul de l’ARE et du chômage est possible. Le montant des droits est réduit selon les revenus d’activité.

Les aides non financières pour l'auto-entrepreneur

Le Nacre : Nouvel accompagnement pour la création ou la reprise d'entreprise

Le nouvel accompagnement pour la création ou la reprise d’entreprise (Nacre) n’existe plus depuis 2017. Il a été remplacé par l’accompagnement à la création d’entreprise en région. Il s’agit d’aider l’auto-entrepreneur à construire son projet ou à développer son entreprise.

Le Cape : Contrat d'appui au projet d'entreprise

Le contrat d’appui au projet d’entreprise (CAPE) permet à l’auto-entrepreneur d’être accompagné par une entreprise ou une association dans le lancement et l'expansion de son activité. Il a une durée d’un an renouvelable deux fois,

L'auto-entrepreneur s'engage à suivre un programme de préparation à la gestion et à la création ou reprise d’entreprise.

Les aides pour les auto-entrepreneurs handicapés

L'AAH : Allocation aux adultes handicapés

L’allocation aux adultes handicapés est perçue par les personnes ayant un taux d’incapacité de 80 % au moins. Cette aide peut être cumulée avec le statut d’auto-entrepreneur à condition que les revenus ne dépassent pas un certain seuil.

Le montant maximal de cette aide est de 1 016,05 € au 1er avril 2024.

Les aides de l’AGEFIPH

L’association de gestion du fonds pour l’insertion professionnelle des personnes en situation de handicap (AGEFIPH) offre une aide de 6 300 € aux auto-entrepreneurs handicapés. Il faut toutefois effectuer un apport personnel de 1 200 € minimum.

Quelles sont les conditions à respecter pour bénéficier du statut d'auto-entrepreneur ?

Pour bénéficier du statut d’auto-entrepreneur, il faut être une personne physique majeure ou mineure émancipée, habitant en France, et ne faisant pas l’objet d’une interdiction d’exercer une activité professionnelle.

De plus, le chiffre d’affaires ne doit pas excéder les seuils du régime de la micro-entreprise :

188 700 € pour les ventes de marchandises et de fourniture d’hébergement ;

77 700 € pour les professions libérales et les prestations de services.

Quelles sont les activités éligibles au statut d’auto-entrepreneur ?

Le statut d’auto-entrepreneur donne accès à un nombre important de métiers. Toutefois, plusieurs activités et professions ne sont pas éligibles :

Les activités immobilières (agent immobilier, marchand de biens...) sauf la gestion d’immeubles ;

Les activités agricoles ;

Les artistes auteurs ;

Quelles sont les charges à payer pour un auto-entrepreneur ?

Les charges fiscales d’un auto-entrepreneur

Un auto-entrepreneur est redevable de la cotisation foncière des entreprises sauf lors de la première année civile de création de l'entreprise. Il bénéficie alors d'une exonération totale jusqu'au 31 décembre. L’année suivante, la base d'imposition est réduite de 50 %.

En outre, l’auto-entrepreneur doit payer l’impôt sur le revenu. À ce titre, il remplit chaque année une déclaration de revenus où il renseigne le montant de son chiffre d’affaires. Le résultat imposable est ensuite calculé en appliquant un abattement. Le montant varie selon la nature de l’activité : 34 % pour les activités libérales, 71 % pour les ventes et l’hébergement et 50 % pour les prestations de services commerciales ou artisanales.

Les cotisations sociales d’un auto-entrepreneur

Le régime micro-social permet à l’auto-entrepreneur d’avoir une couverture sociale : indemnités en cas de maladie ou de maternité, retraite, allocations familiales…

Des cotisations sociales sont dues chaque mois ou chaque trimestre à l’URSSAF. Elles sont calculées en appliquant un taux sur le chiffre d’affaires déclaré en fonction de l’activité :

12,3 % pour les ventes et la fourniture d’hébergement ;

21,1 % pour les professions libérales non réglementées et les prestations de services relevant des bénéfices non commerciaux ;

21,2 % pour les prestations de services relevant des bénéfices industriels et commerciaux.

L’auto-entrepreneur est également redevable de la contribution pour la formation professionnelle dont les taux sont les suivants :

0,1 % pour les activités commerciales (hébergement, ventes de marchandises) ;

0,2 % pour les prestations de services et les professions libérales ;

0,3 % pour les activités artisanales.

Si le chiffre d’affaires est nul, aucune cotisation n’est à payer.

Comment devenir auto-entrepreneur ? Les étapes

Devenir auto-entrepreneur est plutôt simple. Après avoir étudié la viabilité du projet d’entreprise (étude de marché, plan financier, stratégie commerciale…), il faut choisir l’activité qui sera exercée. À noter que les activités artisanales requièrent une qualification professionnelle. Pour certaines activités libérales, une formation ou un diplôme est nécessaire.

L’auto-entrepreneur doit ensuite demander l’immatriculation de son entreprise individuelle afin d’avoir une existence juridique.

La création d’une auto-entreprise s’effectue en quatre étapes :

Domiciliation : l’adresse de l’entreprise est celle du domicile de l’auto-entrepreneur ou celle d’un lieu extérieur (local, société de domiciliation, pépinière, coworking).

Déclaration d’activité sur le guichet unique des formalités des entreprises : la demande d’immatriculation est suivie de l’obtention des numéros d’identification SIREN et SIRET et du code APE (activité principale exercée).

Création d’un espace sur le site de l’URSSAF : cet espace donne accès à divers services comme la déclaration du chiffre d’affaires, le paiement des cotisations sociales et la demande du versement libératoire.

Souscription d’une assurance professionnelle : les professionnels du bâtiment ont l’obligation de souscrire une garantie décennale. Pour les professions non réglementées, l’assurance responsabilité civile professionnelle est facultative, mais recommandée. Il peut aussi être utile pour l’auto-entrepreneur de choisir une mutuelle santé et prévoyance pour compléter sa couverture sociale.

Les questions courantes sur le statut d'auto-entrepreneur

Comment devenir auto-entrepreneur gratuitement ?

La création d’une auto-entreprise est gratuite. Toutefois, certaines démarches annexes engendrent des coûts : souscription d’une assurance, domiciliation dans un local, ouverture d’un compte bancaire professionnel, accompagnement par un expert.

Si l’auto-entrepreneur souhaite exercer en tant qu’agent commercial, son immatriculation au registre spécial des agents commerciaux coûte 24,61 €.

Combien de temps pour devenir auto-entrepreneur ?

Ouvrir une auto-entreprise prend de deux semaines à plusieurs mois. Une fois la demande d’immatriculation effectuée, l’auto-entrepreneur reçoit son numéro de SIRET en deux semaines et peut démarrer son activité.

La période pour devenir auto-entrepreneur peut s’allonger en raison des démarches qui précèdent l’immatriculation : choix de la domiciliation, établissement d’un business plan, etc.

Micro-entreprise ou auto-entrepreneur ?

Depuis la fusion des deux statuts en 2016, il n’existe aucune différence entre micro-entrepreneur et auto-entrepreneur. Aujourd’hui, les deux termes sont couramment utilisés pour désigner un entrepreneur individuel relevant du régime de la micro-entreprise. Toutefois, l’administration reconnaît juridiquement la mention « micro-entreprise ».

Peut-on emprunter en auto-entreprise ?

Oui tout à fait l'auto entrepreneur peut solliciter le microcrédit ou bien faire un prêt d'honneur.

En effet, l’auto-entrepreneur peut solliciter un microcrédit professionnel auprès de Créa-Sol et de l’Adie s’il n’a pas obtenu un prêt bancaire en raison de l’insuffisance ou de l’instabilité de ses revenus. La somme empruntée est d’un montant de 12 000 € maximum.

De plus, les réseaux professionnels tels que France Active et Initiative France permettent aux auto-entrepreneurs d’obtenir un prêt d’honneur solidaire. Ce prêt à taux zéro dure d’un an à cinq ans. La somme attribuée oscille entre 1 000 € et 8 000 €.