Découvrez les rouages de la TVA et son application dans la gestion d'une SAS. Cet article détaille les mécanismes de cet impôt incontournable, les spécificités de la SAS, et offre des conseils pratiques pour une gestion fiscale optimale. Un guide essentiel pour entrepreneurs et comptables.

Comprendre la TVA et la SAS

Qu'est-ce que la TVA ?

La taxe sur la valeur ajoutée (TVA) correspond à un impôt indirect sur la consommation, qui contrairement à l'impôt sur le revenu ou la taxe d'habitation, est prélevée sur la valeur ajoutée à chaque étape de la chaîne de production et de distribution d'un bien ou d'un service.

Il s'agit ainsi d'une taxe qui vient s'ajouter au prix des produits ou services y étant assujettis. L'avantage pour l'État est qu'il s'agit d'un impôt relativement simple à administrer. Ce taux n'est pas identique dans le monde et varie d'un pays à l'autre et peut également varier en fonction des types de biens ou de services.

Présentation de la SAS

La société par action simplifiée (SAS) est une forme juridique qui offre une grande flexibilité aux entrepreneurs pour la gestion de leur entreprise et est adaptée à une variété de structures, des petites entreprises aux grandes sociétés. Elle peut être constituée par un ou plusieurs actionnaires (associés) qui détiennent des actions représentant leur participation au capital de l'entreprise. Les actionnaires d'une SAS ont une responsabilité limitée, ce qui signifie qu'ils ne sont responsables des dettes de la société qu'à hauteur de leur apport en capital. En revanche, la flexibilité de cette société peut entraîner une complexité accrue dans la rédaction des statuts et peut se voir plus onéreuse que d'autres formes juridiques plus simples.

Bon à savoir : Pour constituer une SAS, il faut être au minimum 2 associés. Une SAS peut ne compter qu’un seul associé, mais il s’agira alors d’une SASU (société par action simplifiée unipersonnelle).

Comment la TVA s'applique à la SAS ?

Pour gérer la TVA d'une SAS, il faut tout d'abord s'inscrire auprès de l'administration fiscale pour obtenir un numéro d'identification à la TVA.

Par la suite, elle doit collecter la TVA sur les ventes de biens ou de services qu'elle réalise auprès de ses clients en France uniquement, les ventes en Europe et hors Europe ne sont pas soumis à TVA collectée. On a aussi le droit de déduire la TVA qu'on a payée sur les biens et services qu'on a achetés à des fournisseurs français pour son activité.

Les achats en Europe et hors Europe feront l'objet d'une autoliquidation de la TVA. Pour la déclaration, la SAS doit déclarer le montant total de la TVA collectée sur ses ventes et le montant total de la TVA déductible sur ses achats. Cette déclaration permet de calculer le montant net de la TVA à payer ou à rembourser.

Les règles de TVA expliquées s'appliquent exclusivement à des ventes aux professionnels

Si la TVA collectée est supérieure à la TVA déductible, la SAS doit payer la différence aux autorités fiscales. Si la TVA déductible est supérieure, la SAS peut être en droit de demander un remboursement.

Bon à savoir : Pour pouvoir être remboursé, le crédit de TVA doit atteindre au minimum 760€ pour les entreprises relevant du régime réel normal (déclaration mensuelle ou trimestrielle), ou 150€ pour les entreprises relevant du régime simplifié. (déclaration annuelle)

La déclaration se fait périodiquement, mensuellement, trimestriellement, ou annuellement. La SAS peut être exonérée de TVA dans le régime franchise en base, en d'autres termes, vous n'ajoutez pas de TVA à vos prix de vente, et vous n'êtes pas autorisé à récupérer la TVA sur vos achats. Il existe toutefois certains seuils à ne pas dépasser dans certaines conditions.

Les critères d'éligibilité

Les seuils de chiffre d'affaires

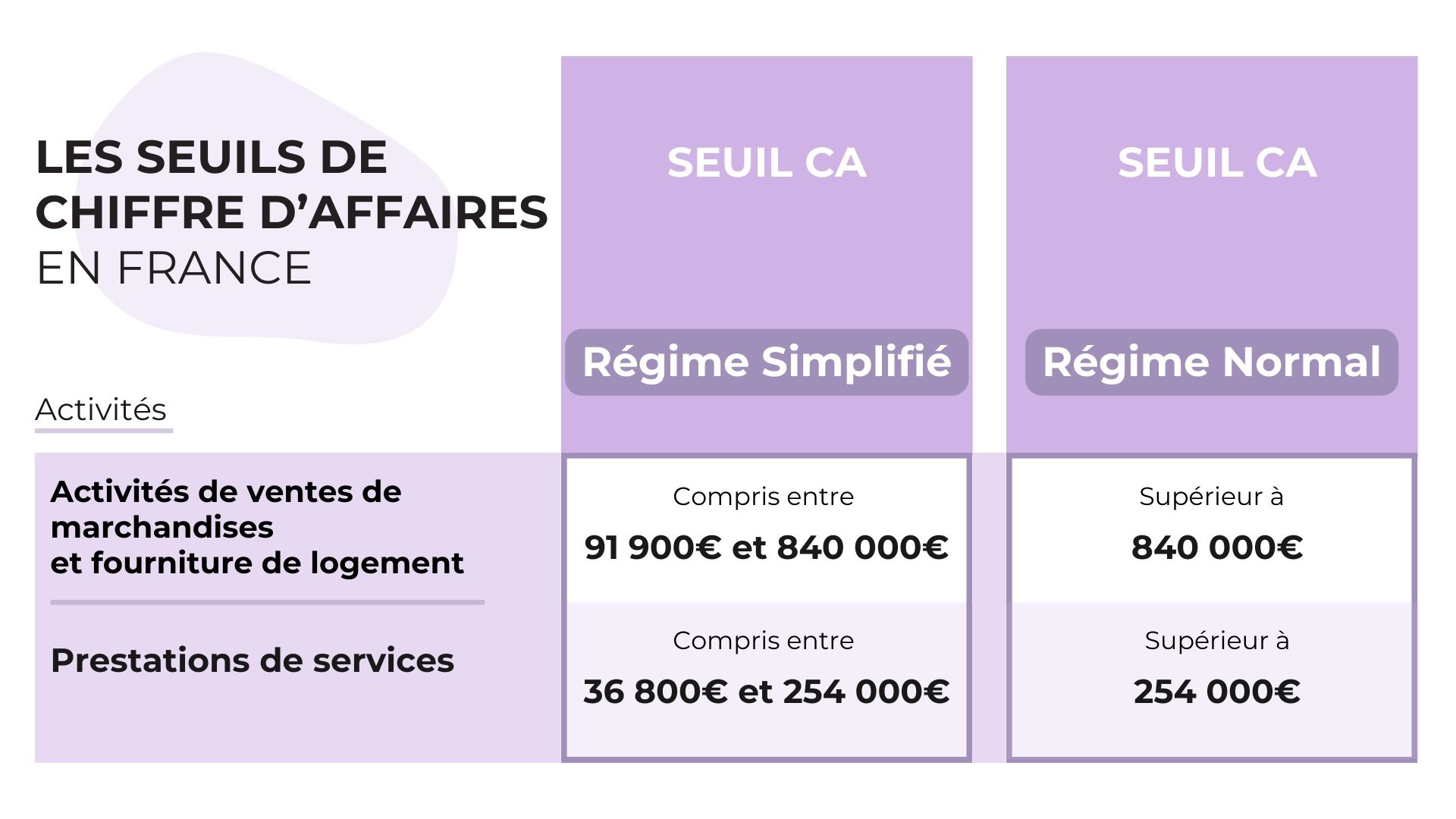

En France, les seuils de chiffre d'affaires pour l'application de la TVA en tant que SAS dépendent de la nature de l'activité de la société.

Activités de ventes de marchandises et fourniture de logement

Pour une SAS qui a des activités de ventes de marchandises et fourniture de logement, l'entreprise est soumise au régime simplifié de TVA lorsque son chiffre d'affaires (CA) est compris entre 91 900 € et 840 000 €, au-delà elle est soumise au régime réel normal de TVA.

Prestations de services

Pour une SAS qui a des activités de prestations de services, l'entreprise est soumise au régime simplifié de TVA lorsque son CA est compris entre 36 800 € et 254 000 €, au-delà elle est soumise au régime réel normal de TVA.

Conditions d'éligibilité à la franchise de TVA

Pour une SAS qui a des activités de ventes de marchandises et fourniture de logement, elle doit remplir les conditions cumulatives suivantes pour être éligible à la franchise en base de TVA :

Son chiffre d'affaires est inférieur à 91 900 €.

Le montant annuel de la TVA dont elle est redevable est inférieur à 15 000 €.

Pour une SAS qui a des activités prestations de services, elle doit remplir les conditions cumulatives suivantes pour être éligible à la franchise en base de TVA :

Son chiffre d'affaires est inférieur à 36 800 €.

Le montant annuel de la TVA dont elle est redevable est inférieur à 15 000 €.

Bon à savoir : Sous le régime de la franchise en base de TVA, vous devez ajouter la mention obligatoire « TVA non applicable, art. 293 B du CGI » sur toutes vos factures de ventes.

Exceptions et activités exclues

Certaines activités sont exonérées de TVA comme souvent des services médicaux, des activités d'enseignement, des activités sociales, des opérations de base liées à la finance et à l'assurance, etc.

D'autres Activités ne sont pas assujetties à la TVA, cela peut inclure des opérations financières, telles que les prêts ou les transferts de titres.

Les ventes de biens ou de services destinés à l'exportation en dehors de l'Union européenne peuvent être exonérées de TVA : ce sont des exportations.

Les échanges de biens entre entreprises de différents pays de l'Union européenne peuvent être exonérés de TVA dans le pays d'origine, mais soumis à la TVA dans le pays de destination, il s'agit d'opérations intracommunautaires.

Certains biens et services spécifiques, tels que les activités agricoles ou les prestations de services dans le domaine de la culture, de l'éducation, de la santé ou du sport, peuvent bénéficier de règles de TVA spéciales.

Les locations immobilières non meublées pour un usage d'habitation peuvent être exemptes de TVA.

La gestion de la TVA dans une SAS

La facturation de la TVA

La facturation de la TVA est une procédure importante. Tout d'abord, il faut inclure de la TVA dans ses factures de ventes, les factures doivent indiquer le taux de TVA utilisé (par exemple, 20 %, 10 %, 5,5 %, etc.) et le montant de TVA correspondant.

Pour les ventes Europe et hors Europe, il ne doit pas y avoir de TVA, et la facture doit indiquer le numéro intracommunautaire du client (Européen uniquement) pour ainsi déclarer les DES et DEB. Cette TVA que vous facturez à vos clients est appelée "TVA collectée."

Les règles de TVA expliquées s'appliquent exclusivement à des ventes aux professionnels

La déduction et récupération de la TVA

Lorsque vous, en tant que société, effectuez des achats de biens et de services pour votre activité professionnelle, vous payez de la TVA sur ces achats.

Cette TVA facturée par vos fournisseurs est appelée "TVA déductible." Pour pouvoir déduire la TVA, cependant, il est essentiel que les achats soient directement liés à votre activité professionnelle et qu'ils soient éligibles à la déduction de TVA en vertu de la législation fiscale.

Les différents régimes de TVA

Il existe plusieurs régimes de TVA différents :

Le régime franchise en base de TVA

Le régime de réel simplifié

Le régime réel normal

La franchise en base de TVA

Le régime en franchise en base de TVA est un régime fiscal qui permet à une entreprise de ne pas facturer de TVA sur ses ventes et de ne pas déduire la TVA sur ses achats. Cela signifie que l'entreprise est exonérée de l'obligation de collecter et de verser la TVA à l'administration fiscale, mais elle ne peut pas non plus récupérer la TVA payée sur ses achats professionnels.

Avantages et inconvénients

La franchise en base de TVA simplifie considérablement les obligations administratives et comptables de votre entreprise. Vous n'avez pas besoin de facturer la TVA à vos clients, ce qui réduit la charge de travail liée à la collecte et à la déclaration de la TVA. Vous pouvez proposer des prix plus compétitifs à vos clients, car vous n'ajoutez pas de TVA à vos factures.

Vous ne pouvez pas récupérer la TVA que vous payez sur vos achats professionnels. Cela peut entraîner des coûts plus élevés pour votre entreprise, car la TVA est incorporée dans vos dépenses comptabilisées. Le fait de ne pas facturer de TVA peut donner l'impression que votre entreprise est petite ou nouvelle, ce qui peut affecter la crédibilité auprès de certains clients ou partenaires commerciaux.

Régime réel simplifié

Le régime réel simplifié de TVA est un régime fiscal simplifié destiné aux entreprises dont le chiffre d'affaires est inférieur aux seuils cités ci-dessus. Ce régime est conçu pour simplifier les obligations fiscales et comptables liées à la TVA. Sous ce régime, les entreprises ne déclarent la TVA qu'à des périodicités moins fréquentes que le régime normal.

Seuils et éligibilité

Le régime réel simplifié de TVA est généralement ouvert aux entreprises dont le chiffre d'affaires hors taxes de l'année précédente est compris dans les seuils cités ci-dessus. Il n'y a pas de durée d'éligibilité, une SAS peut bénéficier du régime réel simplifié de TVA si elle reste en dessous de ces seuils de chiffre d'affaires.

Déclarations et paiements

Le paiement de la CA12 se fait en fin d'exercice comptable. De plus, il faut anticiper la mise en place d'acomptes en juillet et en décembre.

L'acompte peut se déclarer au réel (sur la réalité des opérations) ou au théorique (55% de la TVA de N-1 en juillet et 40% de la TVA de N-1 en décembre).

L'objectif de l'acompte de TVA est d'éviter que les entreprises accumulent une dette fiscale importante à la fin de la période de déclaration et de lisser les paiements tout au long de l'année.

En fin d'exercice, on va prendre la TVA collectée à laquelle on va soustraire les acomptes déjà payés, ainsi que la TVA déductible.

Si le montant trouvé est positif il s'agira du reste à payer dû de l'exercice. Si le montant est négatif, alors il s'agira du résidu à se faire rembourser auprès des impôts, ou à reporter sur la déclaration N+1.

Bon à savoir : Si le montant annuel de la TVA due est inférieur à 1 000 €, vous êtes dispensé du paiement de ces acomptes.

Régime réel normal

Le régime réel normal de TVA est un régime fiscal applicable aux entreprises en France. Les entreprises relevant de ce régime peuvent être soumises à des contrôles fiscaux pour s'assurer de la conformité de leur comptabilité et de leurs déclarations de TVA.

Conditions et modalités

Il n'y a pas de seuils de chiffre d'affaires pour accéder au régime normal réel de TVA. Les entreprises de toutes tailles peuvent y adhérer. Sous ce régime, les entreprises déclarent la TVA mensuellement ou trimestriellement en fonction de leur choix ou de leur activité.

Formalités et déclarations

Pour la TVA, il existe quelques échéances à respecter, ainsi que des formalités bien précises à respecter pour valider les déclarations de TVA. En cas de retard une pénalité peut s'appliquer.

Formulaire CA3

Le formulaire CA3 fait partie des obligations fiscales des entreprises assujetties au régime normal de TVA en France. Le formulaire est à remplir mensuellement ou trimestriellement selon le régime fiscal de l'entreprise.

Formulaire CA12

Le formulaire CA12 fait partie des obligations fiscales des entreprises assujetties au régime simplifiée de TVA en France. Le formulaire est à remplir annuellement, en fonction de l'année civile ou de l'exercice fiscal choisi par l'entreprise.

Les implications de la cessation d'activité

La cessation d'activité d'une entreprise a des implications importantes en termes de TVA. Avant de cesser l'activité, l'entreprise doit effectuer une dernière déclaration de TVA pour la période fiscale en cours.

Cette déclaration devrait couvrir toutes les opérations jusqu'à la date de cessation de l'activité. Après la cessation de l'activité, l'entreprise doit effectuer une déclaration finale de TVA.

Cette déclaration devrait couvrir toutes les opérations de liquidation de l'entreprise, y compris la vente d'actifs et le règlement des créances et des dettes.

L'entreprise peut être tenue de réaliser un inventaire de TVA qui récapitule les droits et les obligations fiscaux liés à la TVA au moment de la cessation de l'activité.

Utilisation des logiciels de comptabilité

L'usage d'un logiciel de comptabilité comme Tiime vise à simplifier et à automatiser les tâches comptables.

Ce logiciel offre diverses fonctionnalités pour simplifier la gestion comptable. Il existe un système de facturations où vous pouvez créer, personnaliser et envoyer des factures à vos clients directement depuis le logiciel. Tiime facilite le suivi des dépenses professionnelles, ce qui est essentiel pour la déduction de la TVA et la gestion des coûts.

En clair, il contribue à la gestion efficace de la comptabilité, à la conformité fiscale et à la prise de décision financière.

Optimisation et stratégies

Nos conseils pour gérer efficacement la TVA

Pour gérer efficacement sa TVA, il faut tout d'abord bien comprendre les règles de TVA. Ensuite, il faut absolument être rigoureux, envoyer ses documents le plus tôt possible à son comptable pour qu'il puisse la traiter vite. Enfin, tenir une facturation correcte et claire semble être une étape obligatoire pour que sa TVA soit gérée efficacement.

Erreurs courantes à éviter

Il ne faut pas négliger l'importance des déclarations de TVA. Il faut penser à garder tous ses justificatifs de dépenses et de ventes. Chaque retard de TVA peut entraîner une pénalité financière.

Comment optimiser et ne pas payer la TVA en SAS ?

Pour optimiser sa TVA, le seul moyen est de générer des charges dans l'entreprise pour ainsi avoir un montant de TVA déductible qui compensera le montant de TVA collectée et ainsi réduire le montant à payer. À noter que ces charges doivent directement être liées à l'activité professionnelle de l'entreprise.

Consulter un expert-comptable

Il est recommandé de consulter un expert-comptable ou un conseiller fiscal pour déterminer quel régime de TVA convient le mieux à votre entreprise et pour s'assurer de respecter les obligations fiscales en vigueur. L'expert-comptable.com peut vous aider dans l'accompagnement comptable de votre entreprise ainsi que pour l'établissement des déclarations de TVA si vous êtes un freelance spécialisé dans la prestation de services.